「元本確保型」だけでは実は損をする?初心者が知っておくべき「守り」と「攻め」の投資信託選び

「投資を始めてみたいけれど、絶対に損はしたくない」

「汗水垂らして貯めたお金が減ってしまうのは怖い」

これから資産運用を始めようとする方が、そう考えるのはごく自然なことです。NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)の口座を開いたものの、商品の選択肢に並ぶ「元本確保型」という言葉を見て、安心感からそこにお金を預けてしまっている方も少なくありません。

しかし、断言します。「元本確保型」の商品を選び続けることは、今の経済状況においては「安全」ではなく、むしろ「資産を目減りさせるリスク」そのものです。

この記事では、なぜ一見安全そうな「元本確保型」が損になり得るのか、その理由を解き明かした上で、初心者が本当に選ぶべき投資信託の基準を3つのポイントで解説します。

目次

第1章:「減らない」はずのお金が減っていく?元本確保型の落とし穴

まず、「元本確保型」とは何かを整理しましょう。これは主に定期預金や保険商品を指します。「預けた100万円が、100万円として戻ってくることが約束されている」商品です。

一見、最強の守りに見えますが、ここには「インフレ(物価上昇)」という見えない敵が考慮されていません。

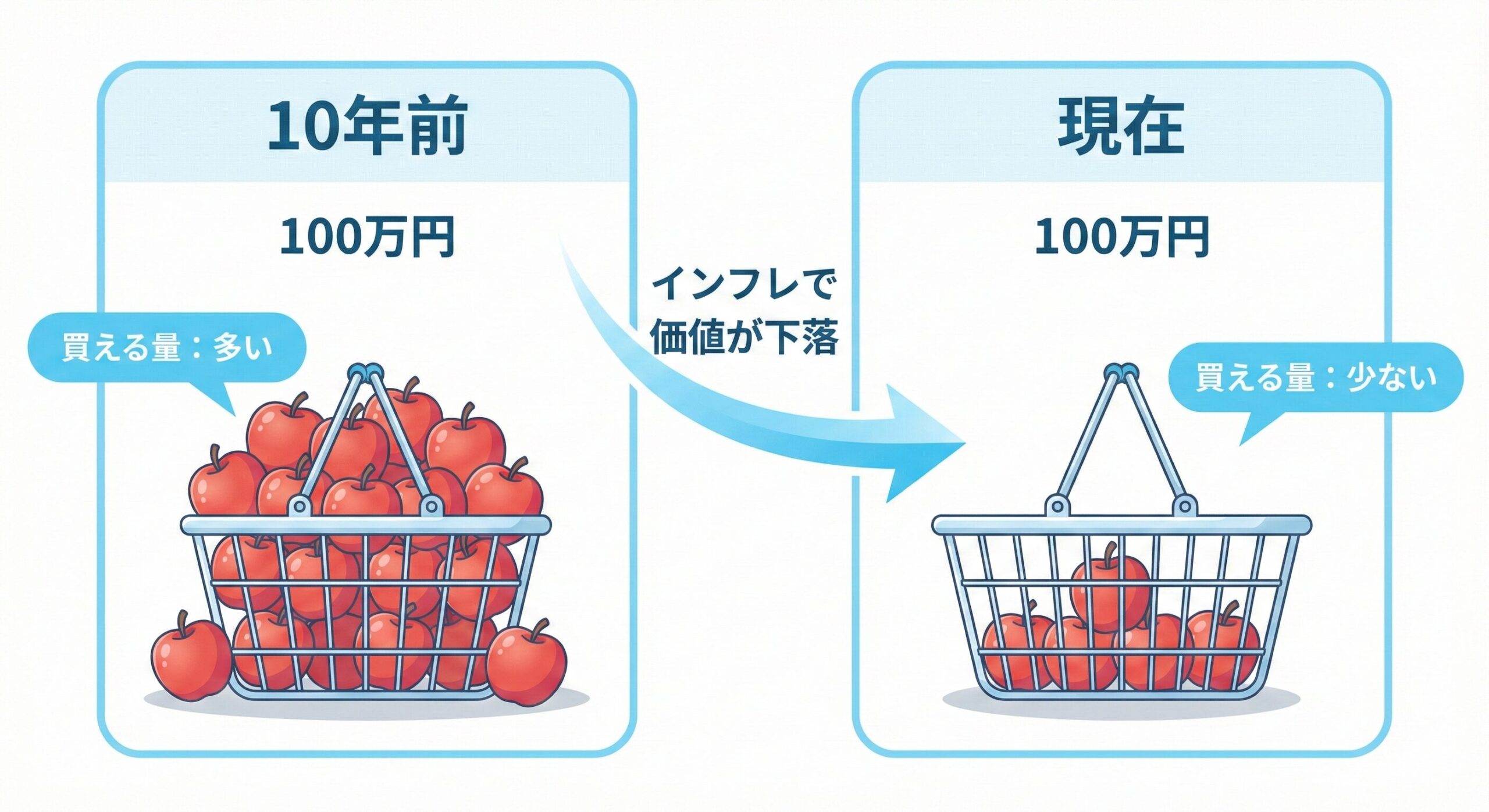

1. お金の価値は「買えるモノの量」で決まる

例えば、今手元に100万円があるとします。この100万円で、1個100円のリンゴが1万個買えます。

あなたは「お金を減らしたくない」と思い、金利0.002%の銀行預金(元本確保型)に10年間預けました。10年後、利息がついてごくわずかに増え、100万200円になったとしましょう。

しかし、その10年間に物価が上がり(インフレ)、リンゴが1個120円になっていたらどうでしょうか?

10年前には1万個買えたリンゴが、10年後には8,335個しか買えなくなっています。

通帳の数字(額面)は減っていなくても、お金の実質的な価値(購買力)は約17%も目減りしてしまったのです。

現在の日本、そして世界は「インフレ」の傾向にあります。スーパーで卵や電気代が高くなっているのを感じるはずです。モノの値段が上がる世界で、お金の額面だけを守ることは、実質的な資産減少を意味します。

2. iDeCoにおける「手数料負け」の悲劇

特に注意が必要なのが、iDeCo(イデコ)で元本確保型(定期預金)を選んでしまうケースです。

iDeCoは運用益が非課税になる素晴らしい制度ですが、加入時や毎月の維持に「手数料」がかかります。

多くの金融機関では、毎月最低でも171円程度の手数料がかかります(年間約2,052円)。

もし、iDeCoで毎月1万円を積み立て、年利0.01%の定期預金を選んだ場合、1年間で得られる利息はわずか数円〜数十円です。

利息数十円 - 手数料2,052円 = 約2,000円のマイナス

税制優遇(所得控除)のメリットはあるものの、口座の中身自体は「確実に損をする」状態になってしまいます。非課税の恩恵を最大限に活かすには、利益が出る可能性のある商品で運用しなければ意味がありません。

3. 「機会損失」という見えないコスト

もう一つ重要なのが「機会損失」です。

世界経済は、短期的には上下動を繰り返しながらも、長期的には成長を続けています。過去のデータを見れば、世界株に分散投資をしていれば、年平均4〜7%程度のリターンが得られていました。

元本確保型を選んだということは、「得られたかもしれない平均5%の利益」を捨てたことと同義です。「損をしないこと」にこだわるあまり、「将来得られるはずの豊かな果実」を受け取る権利を放棄してしまっているのです。

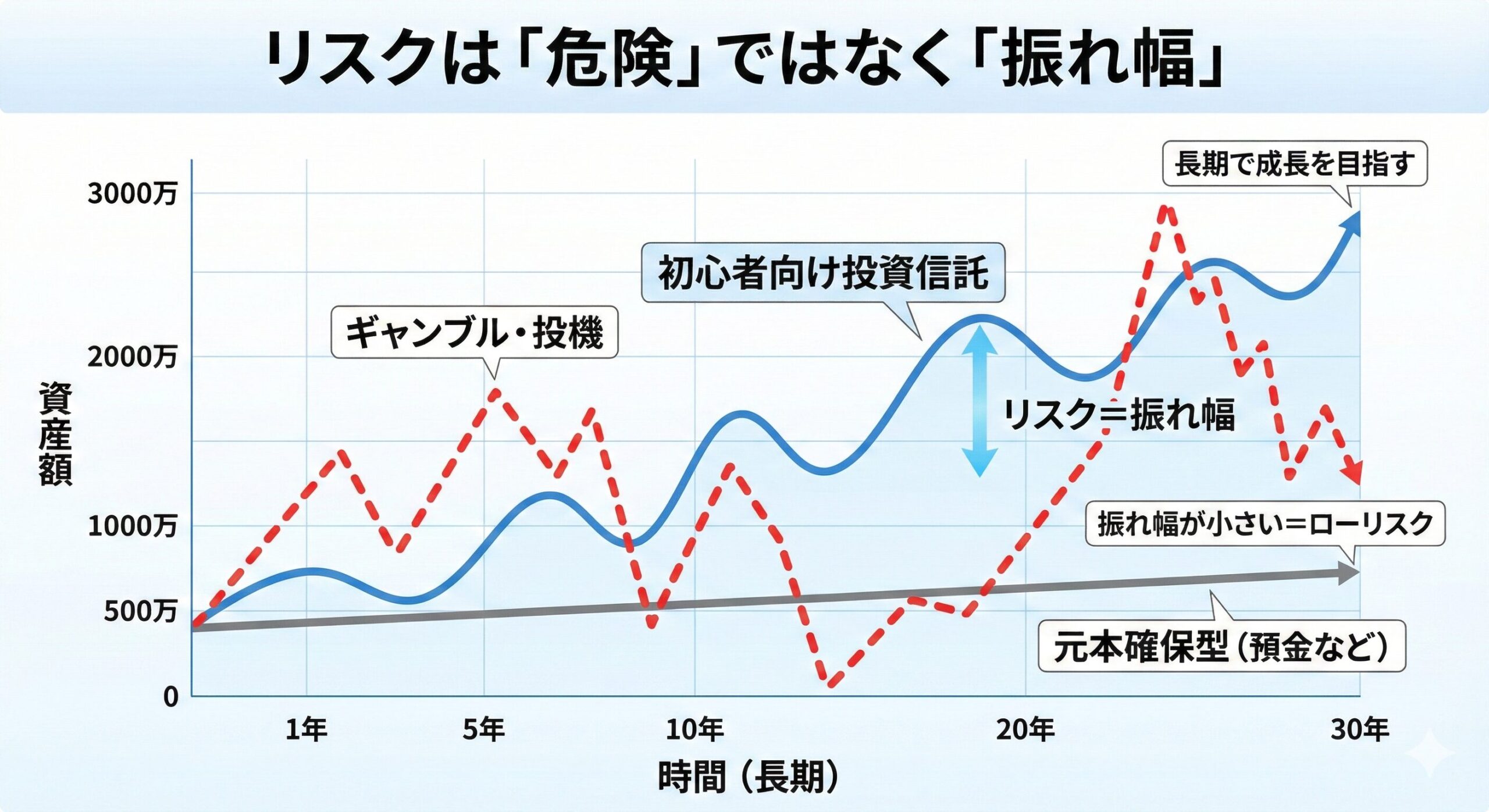

第2章:リスクは「危険」ではない。「振れ幅」と捉えよう

投資を避ける人が最も恐れるのが「リスク」です。しかし、金融の世界におけるリスクとは「危険(Danger)」ではなく、「リターンの振れ幅(Uncertainty)」を指します。

- ローリスク・ローリターン:

振れ幅が小さい(預金など)。大きく減らないが、大きく増えない。 - ハイリスク・ハイリターン:

振れ幅が大きい(株式など)。大きく増える可能性がある分、一時的に大きく減ることもある。

初心者が目指すべきは、一発逆転のギャンブルではありません。「世界経済の成長に合わせて、じっくりと資産を増やす」ミドルリスク・ミドルリターンの運用です。

一時的に価格が下がっても、15年、20年という長期で見れば、プラスに収束していく可能性が高いのが、正しい投資信託による運用です。

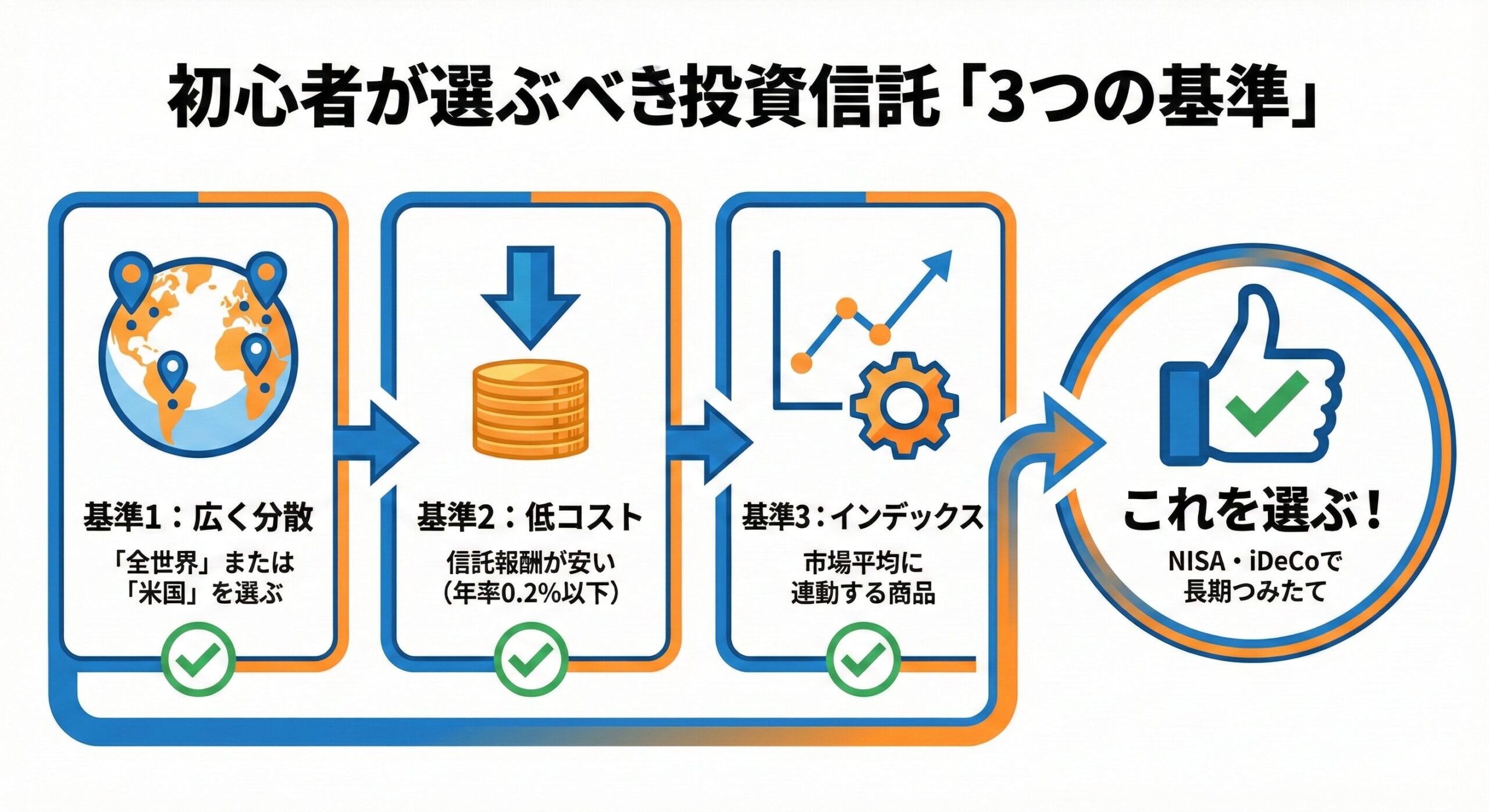

第3章:初心者が選ぶべき投資信託「3つの絶対基準」

では、「元本確保型」を卒業し、インフレに負けない資産を作るためには、具体的にどのような投資信託を選べばよいのでしょうか。

星の数ほどある投資信託の中から、プロも認める優良商品を見分けるための「3つの基準」をご紹介します。

基準1:投資対象が「全世界」または「米国」に広く分散されているか

投資の格言に「卵は一つのカゴに盛るな」という言葉があります。一つのカゴ(特定の国や企業)にすべてのお金を入れると、カゴを落とした時にすべて割れてしまうからです。

初心者が選ぶべきは、「1本買うだけで世界中に分散投資できるファンド」です。

- 全世界株式(オール・カントリー):

日本、アメリカ、欧州、新興国など、世界中の株式に丸ごと投資します。「どこの国が勝つかわからないから、全部買っておく」という最も理にかなった戦略です。 - 米国株式(S&P500など):

世界経済の中心であるアメリカの主要企業500社に投資します。過去の実績は全世界株を上回りますが、アメリカ一国に集中するため、リスクはやや高くなります。

まずはこのどちらかを「コア(核)」として選ぶのが王道です。特定のテーマ株(AI関連、ロボット関連など)や、一つの国だけに偏ったファンドは、流行り廃りが激しいため初心者には向きません。

基準2:コスト(信託報酬)が圧倒的に低いか

投資信託には、持っている間ずっと払い続ける「信託報酬(管理費用)」という手数料がかかります。これは、運用の成果に関わらず毎日差し引かれる「確実なマイナスリターン」です。

ここでの基準は明確です。

「信託報酬は年率0.2%以下のものを選ぶこと」

銀行の窓口でおすすめされる投資信託の中には、手数料が1.5%〜2.0%を超えるものも珍しくありません。仮に年率4%の利益が出ても、2%の手数料を取られたら利益は半減します。

現在は「インデックスファンド」と呼ばれる、市場平均に連動するタイプのファンドで、信託報酬が0.1%を切る超低コスト商品(eMAXIS Slimシリーズなど)が多数存在します。これらを選ばない手はありません。

基準3:「インデックスファンド」であるか

投資信託には大きく分けて2つのタイプがあります。

- インデックスファンド(パッシブ):

日経平均株価やS&P500などの「指数」に連動することを目指す。機械的に運用するため手数料が安い。 - アクティブファンド:

プロのファンドマネージャーが調査・分析を行い、指数以上の成績を目指す。人件費がかかるため手数料が高い。

「プロが運用するアクティブファンドの方が儲かるのでは?」と思うかもしれませんが、過去のデータでは、長期運用においてアクティブファンドの7〜9割がインデックスファンドに勝てないという結果が出ています。

高い手数料を払ってプロに任せても、市場平均(インデックス)に勝つことは非常に困難なのです。初心者は迷わず、低コストの「インデックスファンド」を選びましょう。

第4章:どうしても怖い人へ。「バランス型」という選択肢

「理屈はわかったけれど、やっぱり株だけだと暴落した時に耐えられそうにない…」

そう感じる方は、株式だけに投資するのではなく、「債券」が含まれた投資信託(バランス型ファンド)を検討してみましょう。

一般的に、株式と債券は逆の動きをする傾向があります。

- 不景気で「株」が下がると、安全資産である「国債」が買われて債券価格が上がる。

このように、値動きの異なる資産を組み合わせることで、リターンはやや下がりますが、日々の値動き(リスク)をマイルドにすることができます。

「全世界株式」と「現金(預金)」を自分で管理してバランスを取るのが一番シンプルですが、面倒な場合は「4資産均等型(国内・海外の株と債券)」や「8資産均等型(さらに不動産なども含む)」といったバランス型ファンドを一部取り入れるのも賢い選択です。

第5章:時間は最大の味方。今すぐ始めるべき理由

最後に、投資において最も強力な武器についてお話しします。それは「時間」です。

投資には「複利(ふくり)」という力が働きます。利益が利益を生み、雪だるま式に資産が増えていく効果です。この効果は、運用期間が長ければ長いほど大きくなります。

【毎月3万円を年利5%で運用した場合】

- 10年後:約460万円(元本360万円+利益約100万円)

- 20年後:約1,230万円(元本720万円+利益約510万円)

- 30年後:約2,500万円(元本1,080万円+利益約1,420万円)

30年後には、なんと利益が元本を上回っています。これが複利の力です。

もし「怖いから」といって始めるのを5年遅らせれば、この最後の最も増える期間を失うことになります。

正解は「預金」+「投資信託」の二刀流

誤解しないでいただきたいのは、「預金(元本確保型)は悪だ」と言っているわけではありません。

近い将来使う予定のあるお金(教育資金、住宅購入の頭金など)や、生活防衛資金(生活費の3〜6ヶ月分)は、絶対に減らしてはいけないため、「元本確保型(銀行預金)」で持っておくべきです。

しかし、それ以外の「10年以上使わない将来のためのお金(老後資金など)」は、インフレに負けないように「投資信託」で働かせなければなりません。

- 守りの「現金」:直近の生活と安心を守る。

- 攻めの「投資信託」:将来の購買力を守り、豊かさを作る。

この役割分担を明確にすることが、賢い資産形成の第一歩です。

まとめ:最初の一歩を踏み出そう

「元本確保型だけ」というのは、今の時代において「確実に資産価値を減らす」というリスクを取っていることと同じです。

初心者が選ぶべき投資信託の基準はシンプルです。

- 「全世界」や「米国」に広く分散しているもの

- 手数料(信託報酬)が0.2%以下と低いもの

- 市場平均に連動する「インデックスファンド」

この3つの条件を満たす商品を選び、NISAやiDeCoといった非課税制度を活用して、淡々と積立を続けること。これこそが、投資の天才でなくても実現できる、最も再現性の高い資産形成術です。

最初は少額、月数千円からでも構いません。「習うより慣れろ」です。

元本確保型の安心感という「ぬるま湯」から抜け出し、お金にも働いてもらう世界へ、今日から一歩踏み出してみませんか?その一歩が、数十年後のあなたを助ける大きな力になるはずです。