【対策】選択制DCのデメリットを回避する!賢い運用商品の選び方

「選択制DCは手取りが増えてお得!」という話の影で、必ずと言っていいほどセットで語られるのが、「将来の公的年金が減る」というデメリットです。

「社会保険料が安くなる=将来の年金受取額が下がる」というのは事実ですが、実はこのデメリット、賢い運用商品の選び方一つで、十分にカバーし、むしろプラスに転じさせることが可能です。

本記事では、選択制DCのデメリットを論理的に整理し、それを「運用」でどう攻略すべきか、具体的な商品の選び方と共に徹底解説します。

目次

1. そもそも、選択制DCで「損」をするのはどんな人?

まず、デメリットを回避するために、「何がリスクなのか」を明確にしましょう。選択制DCで実質的なマイナスが発生する可能性があるのは、次のようなケースです。

選択制DCで損をする3つのパターン

- 元本確保型(定期預金など)だけに預けている

社会保険料の削減分以上に「将来の年金」が減る場合、運用益がゼロだとその差を埋められません。 - インフレ(物価上昇)を考慮していない

30年後の100万円は、今の100万円と同じ価値とは限りません。現金同等資産だけでは価値が目減りします。 - 高すぎる信託報酬(手数料)の商品を選んでいる

せっかくの非課税メリットを、運用手数料で食いつぶしてしまうパターンです。

あわせて読みたい:具体的な数字を知る

「自分の年収で、将来の年金は具体的にいくら減るの?」と不安な方は、こちらの早見表でチェックしてください。

[【年収別】選択制DCシミュレーション!手取り額の変化が一目でわかる早見表]

2. デメリットを「運用」で回避する3つの鉄則

将来の年金減少分(年間数万円程度)を補うのは、決して難しいことではありません。以下の3つの鉄則を守るだけで、期待値は大きく変わります。

① 「利回り3%」を目標に設定する

過去の統計上、世界中の株式や債券に分散投資をした場合、長期的には年利3〜5%程度の収益は十分に現実的です。

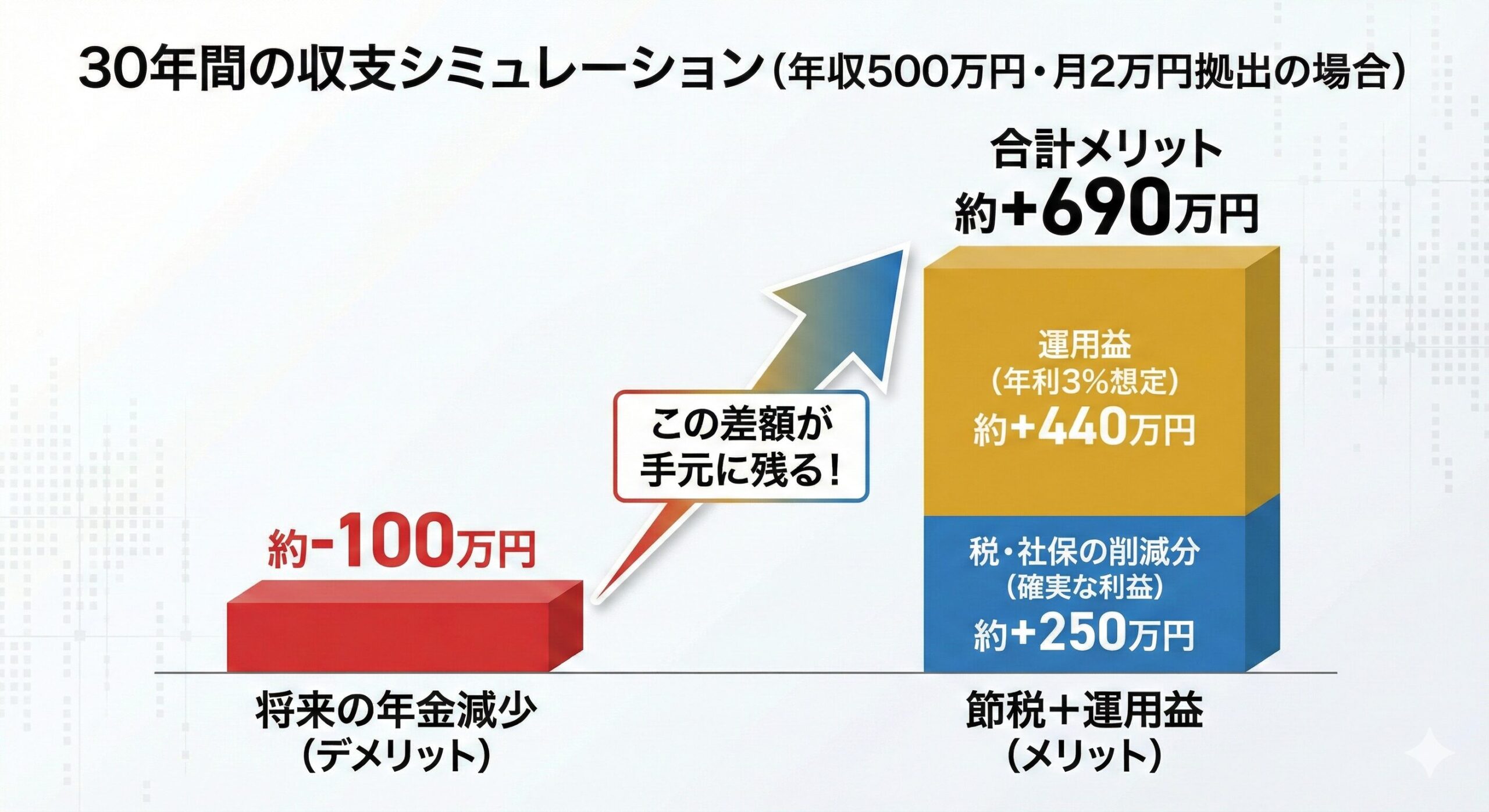

前回のシミュレーションでも見た通り、年収500万円の人が月2万円を3%で運用できれば、30年後には節税メリットと合わせて数百万円単位のプラスが生まれます。これは減少する公的年金を補って余りある金額です。

② 所得税・住民税の「浮いた分」を運用に回す

選択制DCに加入すると、所得税や住民税も安くなります。この「浮いたお金(手取りの増加分)」を生活費に消してしまうのではなく、DCの掛金に上乗せしたり、つみたてNISA等に回したりすることで、複利効果を最大化できます。

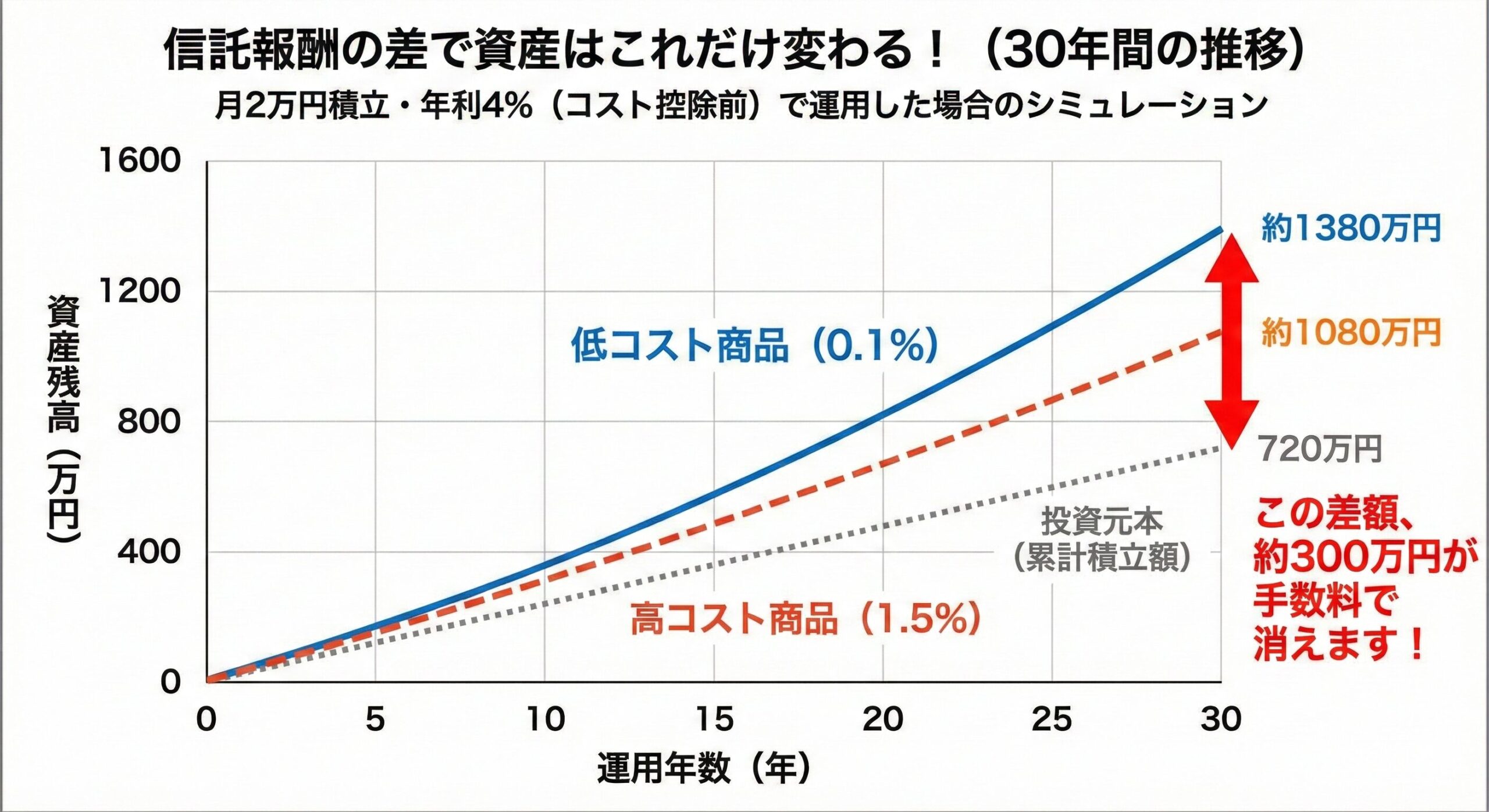

③ 「信託報酬」が低い商品に絞る

運用商品を選ぶ際、最も確実にコントロールできるのが「コスト(信託報酬)」です。

- ❌ アクティブファンド(手数料が高い)

指数(市場平均)を上回ることを目指すが、失敗することもある。 - ⭕ インデックスファンド(手数料が低い)

市場全体に投資し、手数料が非常に安い。

長期投資では、年率0.1%の手数料差が、将来の受取額に数十万円の差を生みます。

3. プロが教える!失敗しない商品の選び方

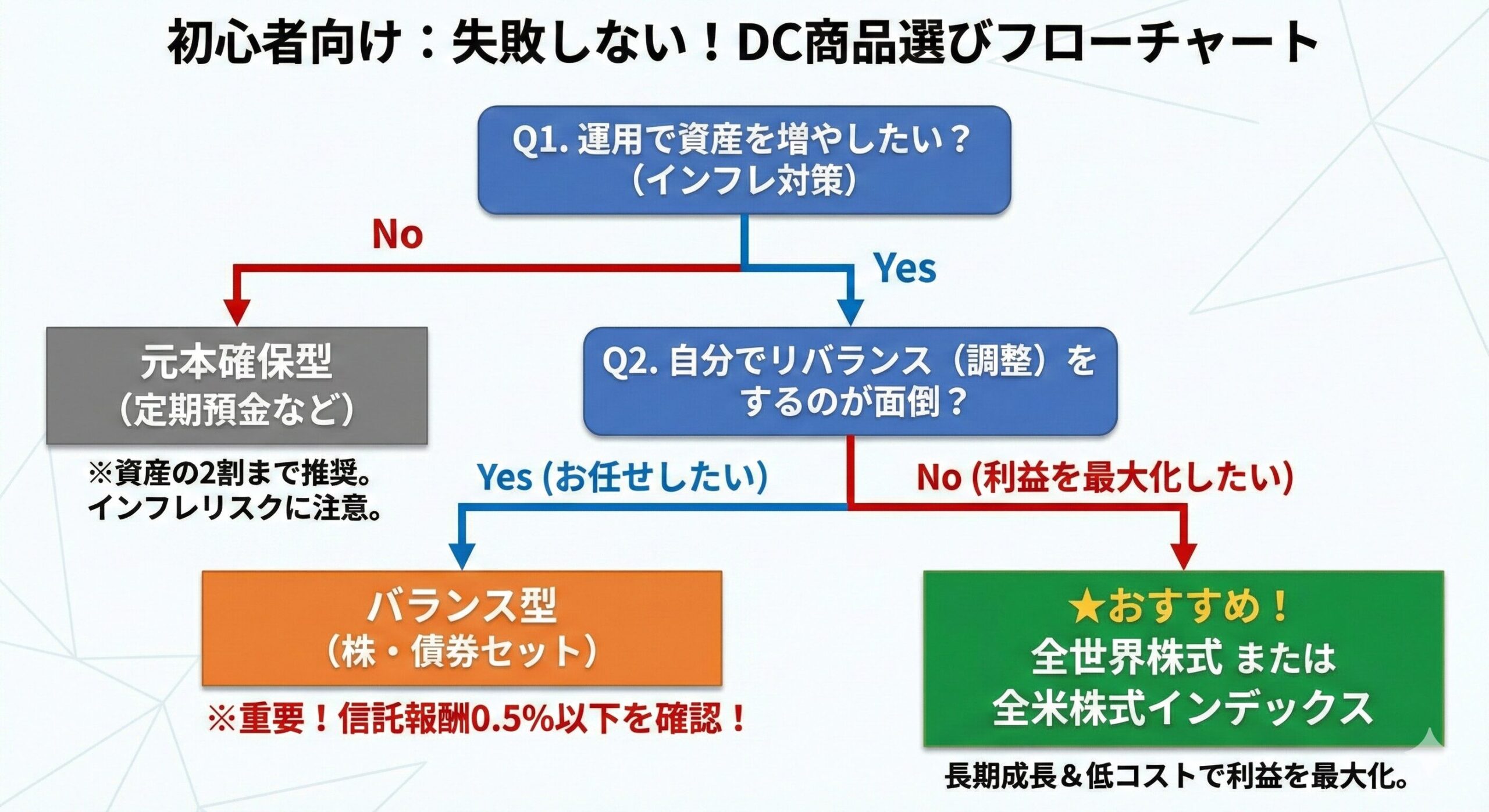

選択制DCのラインナップ(通常10〜30商品程度)の中から、どれを選ぶべきか。判断基準はシンプルです。

ステップ1:全世界・全米株式のインデックス型を探す

迷ったら「全世界株式」や「全米株式(S&P500など)」に連動する投資信託を主軸にしましょう。これらは長期的に成長し続ける世界経済に丸ごと投資する手法です。

ステップ2:バランス型は「中身」をチェック

「リスクを抑えたいからバランス型(株と債券のセット)」を選ぶのも一つですが、信託報酬が高くないか確認してください。0.5%を超えるようなら、自分で株のインデックスと債券のインデックスを組み合わせて持つ方が安上がりです。

ステップ3:元本確保型は「待機場所」と割り切る

「暴落が怖いから全て定期預金」とするのは、選択制DCの最大のメリットを捨てることと同義です。どうしても不安な場合は、資産の20%だけを定期預金にし、残りは株式に配分するなど、比率で調整しましょう。

関連記事:投資が初めての方へ

「具体的にどの銘柄を選べばいいの?」という疑問にお答えするため、投資信託の選び方の基準をまとめました。

[「元本確保型」だけでは実は損をする?初心者が知っておくべき「守り」と「攻め」の投資信託選び]

4. ライフステージ別の「回避戦略」

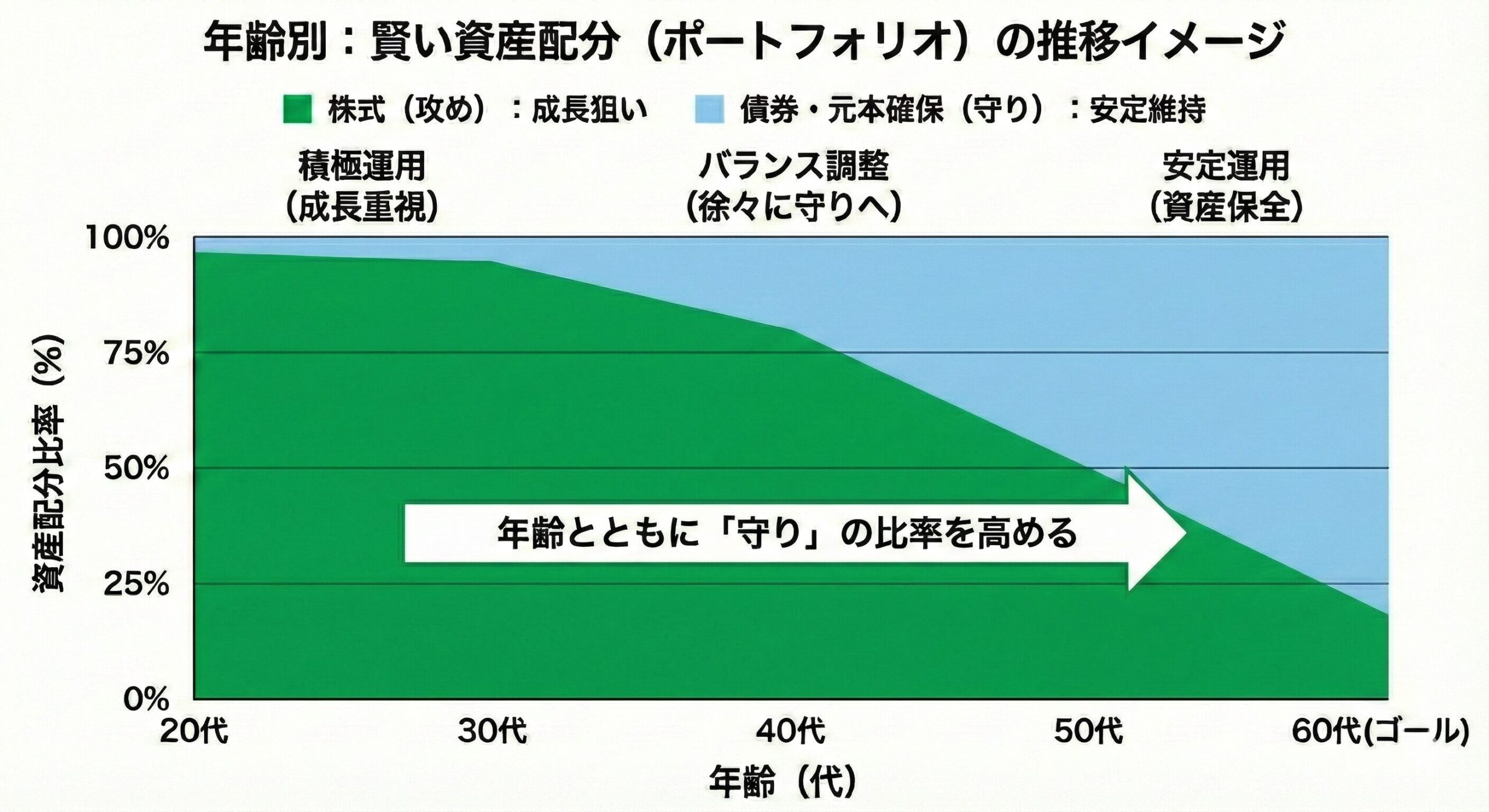

年齢によって、取るべきリスク(選ぶべき商品)は変わります。

- 20代〜30代運用期間が長いため、株式比率を高めて「成長」を取りに行く。一時的な暴落も時間でカバーできます。

- 40代教育費などで手元に現金が必要な時期。選択制DCの拠出額を柔軟に調整しつつ、運用は継続。

- 50代出口(60歳)が近づくため、少しずつ債券や定期預金の比率を増やし、資産を守るモードにシフトします。

家計の優先順位に迷ったら:

「住宅ローンの繰り上げ返済とDC、どっちを優先すべき?」という方は、こちらの記事が参考になります。

[住宅ローンがあってもDCはやるべき?DCプランナーが教える家計優先順位]

まとめ:デメリットを「知っている」ことが最大の武器

選択制DCのデメリットである「将来の年金減少」は、正しく理解して運用でカバーすれば、決して恐れるものではありません。

むしろ、「税金と社会保険料の削減分(即確定する利益)」を軍資金にして、非課税で世界経済に投資できるという、これ以上ない有利な条件で資産運用を始められるチャンスです。

デメリットを回避し、メリットを最大化するための第一歩は、「今すぐ商品ラインナップを確認し、コストの低いインデックスファンドを見つけること」です。