給与から拠出できる選択制DCとは?企業・社員双方にメリットがある企業型確定拠出年金制度を徹底解説

「物価は上がるのに、なかなか給料を上げられない…」

「優秀な人材を採用したいが、手厚い退職金制度を用意する余裕がない…」

いま、多くの中小企業経営者や人事担当者がこうした悩みを抱えています。一方で従業員も、「老後2000万円問題」やインフレへの不安から、資産形成への関心をかつてないほど高めています。新NISAのブームはその象徴と言えるでしょう。

そんな中、企業のコスト負担をゼロに抑えながら、従業員の手取りを実質的に増やし、さらに老後資金の準備まで可能にする画期的な制度があることをご存知でしょうか?

それが、今回解説する「選択制DC(選択制確定拠出年金)」です。

本記事では、一見複雑に見えるこの制度の仕組みをわかりやすく紐解き、なぜこれほどまでに注目されているのか、そのメリットとデメリットを包み隠さず徹底解説します。導入を検討中の企業様はもちろん、資産形成に関心のあるビジネスパーソンも必見の内容です。

目次

1. そもそも「選択制DC」とは?仕組みをビジュアルで理解する

一般的な「企業型DC(企業型確定拠出年金)」は、会社が掛金を“上乗せ”して拠出します。しかし、「選択制DC」のアプローチは全く異なります。

最大の特徴は、「現在の給与の一部をどう受け取るか、従業員自身が選べる」という点です。

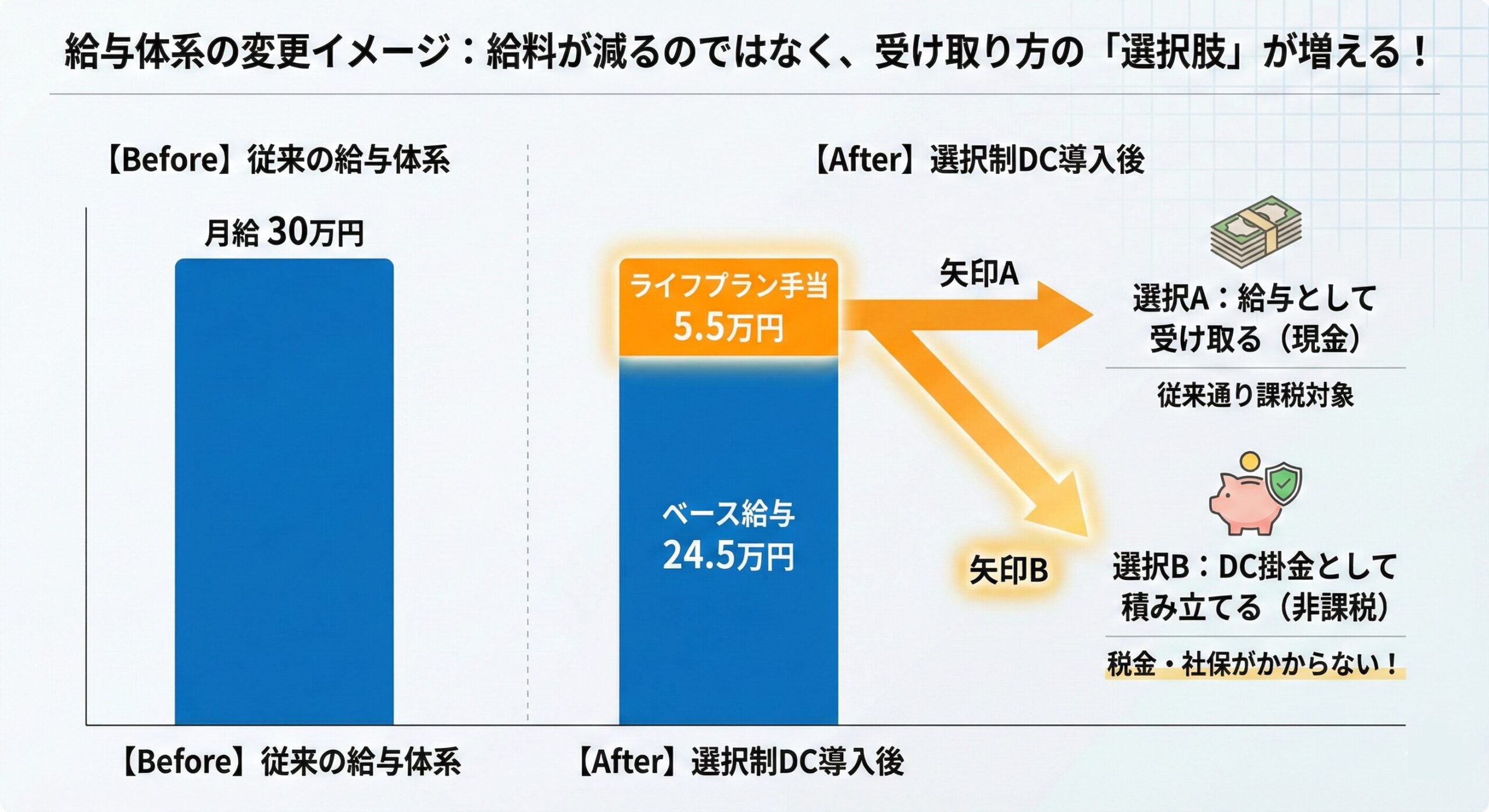

💡 給与体系の変更イメージ

まず、給与の一部(例えば月額5.5万円まで)を「生涯設計手当(ライフプラン手当)」として再定義します。従業員には以下の2つの選択肢が提示されます。

【コースA:全額給与受取】

「今は現金が必要」という方は、これまで通り全額を給与として受け取ります。

→ 従来と変化なし

【コースB:一部を掛金として拠出】

「老後のために貯めたい・節税したい」という方は、手当の一部(例:3万円)をDCの掛金として積み立て、残り(2.5万円)を給与として受け取ります。

→ 給与額面は減るが、強力な税制メリットが発生!

この選択は、年に一度などのタイミングで変更可能です。「子供の学費がかかる時期は現金で」「余裕ができたら掛金を増やす」といった、ライフステージに合わせた柔軟な設計が可能になるのです。

2. なぜ「最強」なのか?従業員が得られる3つの巨大メリット

従業員にとって、選択制DCは単なる貯蓄制度ではありません。「国が用意した最強の節税ツール」と言っても過言ではない理由があります。

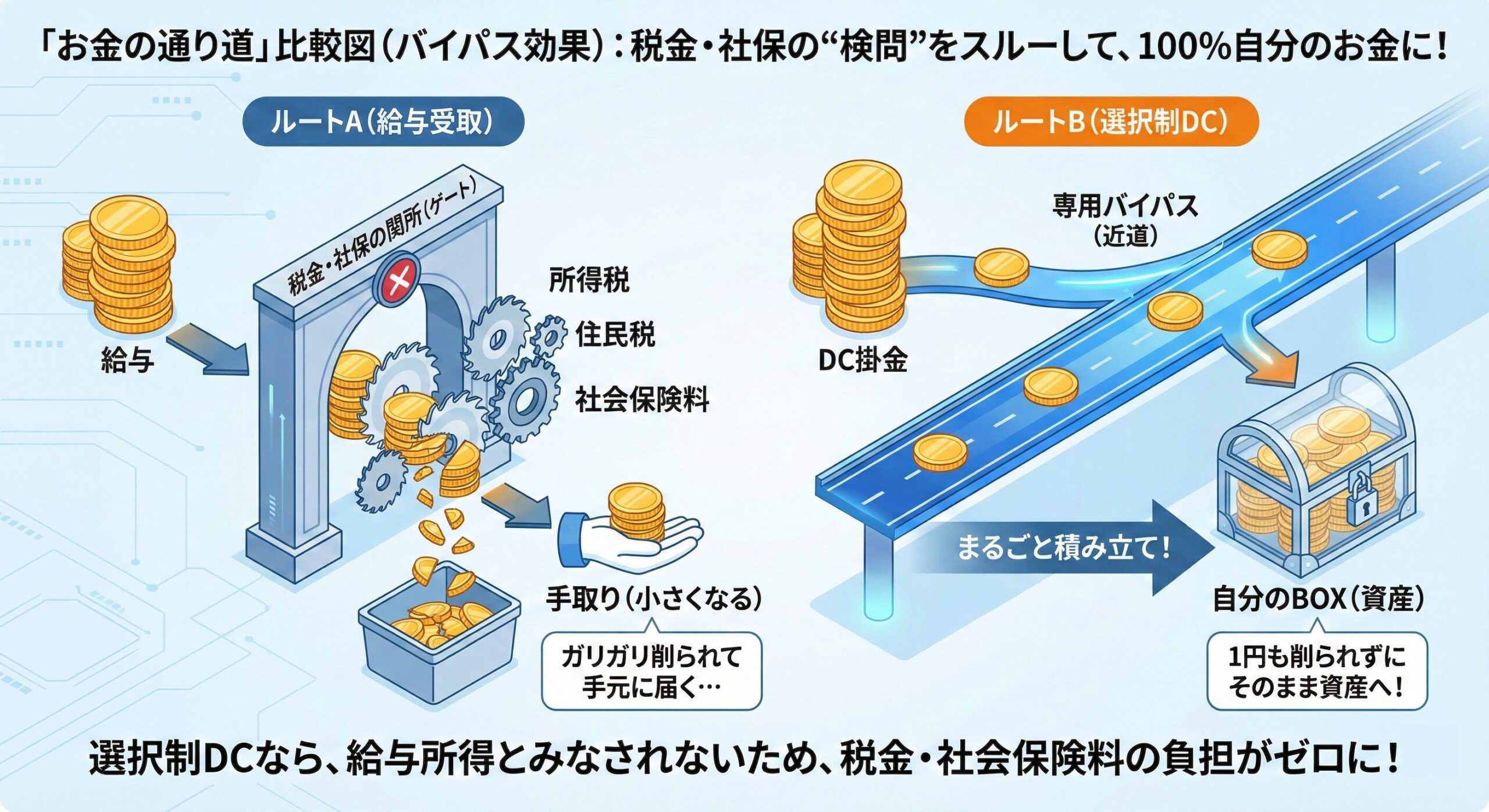

① 「税金・社会保険料」のダブル削減効果

これが最大のメリットです。

通常、給与として受け取ると「所得税」「住民税」がかかり、さらに約15%(労使折半前)の「社会保険料」が引かれます。

しかし、選択制DCで掛金として拠出した分は、給与所得とはみなされません。

つまり、「所得税・住民税・社会保険料」のすべてがかからないのです。

📊 シミュレーション:月収30万円の社員が月2万円を拠出する場合

もし2万円をそのまま給与でもらうと、税・社保で約6,000円引かれ、手元に残るのは約1万4,000円です。

しかし、選択制DCなら「2万円まるごと」自分の資産として積み立てられます。

- 年間拠出額:24万円

- 年間の税・社保軽減効果:約4〜5万円

- 30年間続けた場合の軽減効果:約120〜150万円

※利回りゼロでも、スタート時点でこれだけの差がつきます。これが「確実なリターン」と呼ばれる理由です。

② 運用益が全額非課税

一般的な投資(株や投資信託)では、利益に対して約20%の税金がかかります。しかし、DC制度での運用益は全額非課税です。複利効果を最大限に活かして資産を雪だるま式に増やせます。

③ 受取時にも大きな控除がある

積立期間が終わって老後に受け取る際も、「退職所得控除」や「公的年金等控除」が適用されます。入口(拠出)、運用中、出口(受取)、すべてのフェーズで税制優遇が受けられるのです。

3. 経営者・企業側のメリット:コストゼロで実現する「人材防衛」

企業にとっても、導入メリットは計り知れません。

① 追加人件費「ゼロ」で退職金制度を持てる

通常、退職金制度を新設するには莫大な原資が必要です。しかし選択制DCは「既存の給与の一部を組み替える」仕組みのため、新たな人件費負担が発生しません。コストをかけずに福利厚生を充実させることができます。

② 法定福利費(社会保険料)の削減

ここが経営的な大きなポイントです。

従業員が給与ではなく掛金を選択した場合、その分の給与額面(標準報酬月額)が下がります。結果として、会社が負担する社会保険料も減少します。

【削減効果の目安】

従業員1人が月2万円を拠出した場合、会社の社会保険料負担は年間で約3万6,000円程度削減できる可能性があります。

対象者が10人、50人と増えれば、そのコスト削減効果は数百万円規模になることも珍しくありません。浮いたコストを、手数料の支払いや従業員への還元に充てることができます。

③ 採用力・定着率の向上

iDeCo(個人型確定拠出年金)やNISAの普及により、若い世代ほど金融リテラシーが高まっています。「資産形成を支援してくれる会社」というブランディングは、優秀な人材の確保において強力な武器になります。

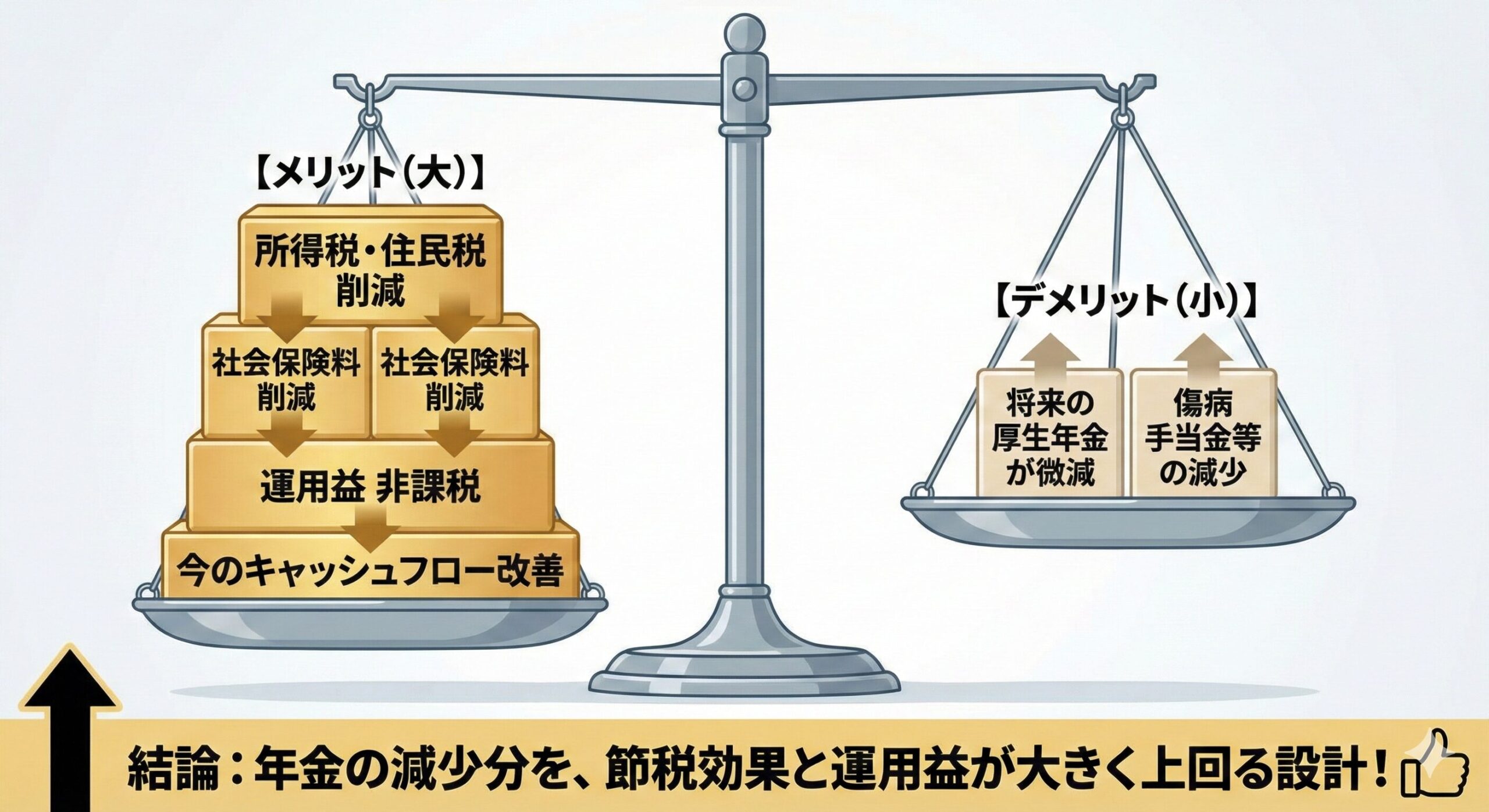

4. 【重要】導入前に知っておくべき「デメリット・注意点」

メリットばかり強調しましたが、ここでページを閉じないでください。ここからが本記事で最も重要なパートです。

選択制DCには、「社会保険料が下がる」ことによる副作用が存在します。ここを隠さずに理解することが、トラブル回避の鍵です。

⚠️ 従業員側のリスク:将来の給付額への影響

掛金拠出によって標準報酬月額が下がると、以下の給付に影響が出る可能性があります。

- 将来の「老齢厚生年金」が減る

納める保険料が減る分、将来受け取る厚生年金の額は若干減少します。

※ただし、多くのシミュレーションでは、「節税効果 + DCの運用益」の方が、「年金の減少額」を上回るケースが大半です。 - 傷病手当金・出産手当金の減少

病気や出産で休んだ際に支給される手当は、標準報酬月額をベースに計算されます。等級が下がっていれば、給付額も下がります。 - 失業給付(基本手当)への影響

失業保険の日額も、直近の給与額を元にするため影響を受けます。

👉 企業側の責任:丁寧な説明義務(アカウンタビリティ)

「会社が得をするために導入したのではないか?」

従業員にそう誤解されては元も子もありません。企業側は、上記のデメリットを隠さず伝え、「それでもトータルで見れば資産形成に有利である」ということを丁寧に説明する必要があります。

投資教育や制度説明会を実施し、従業員が納得して選択できる環境を整えることが、導入成功の必須条件です。

5. よくある疑問(Q&A)

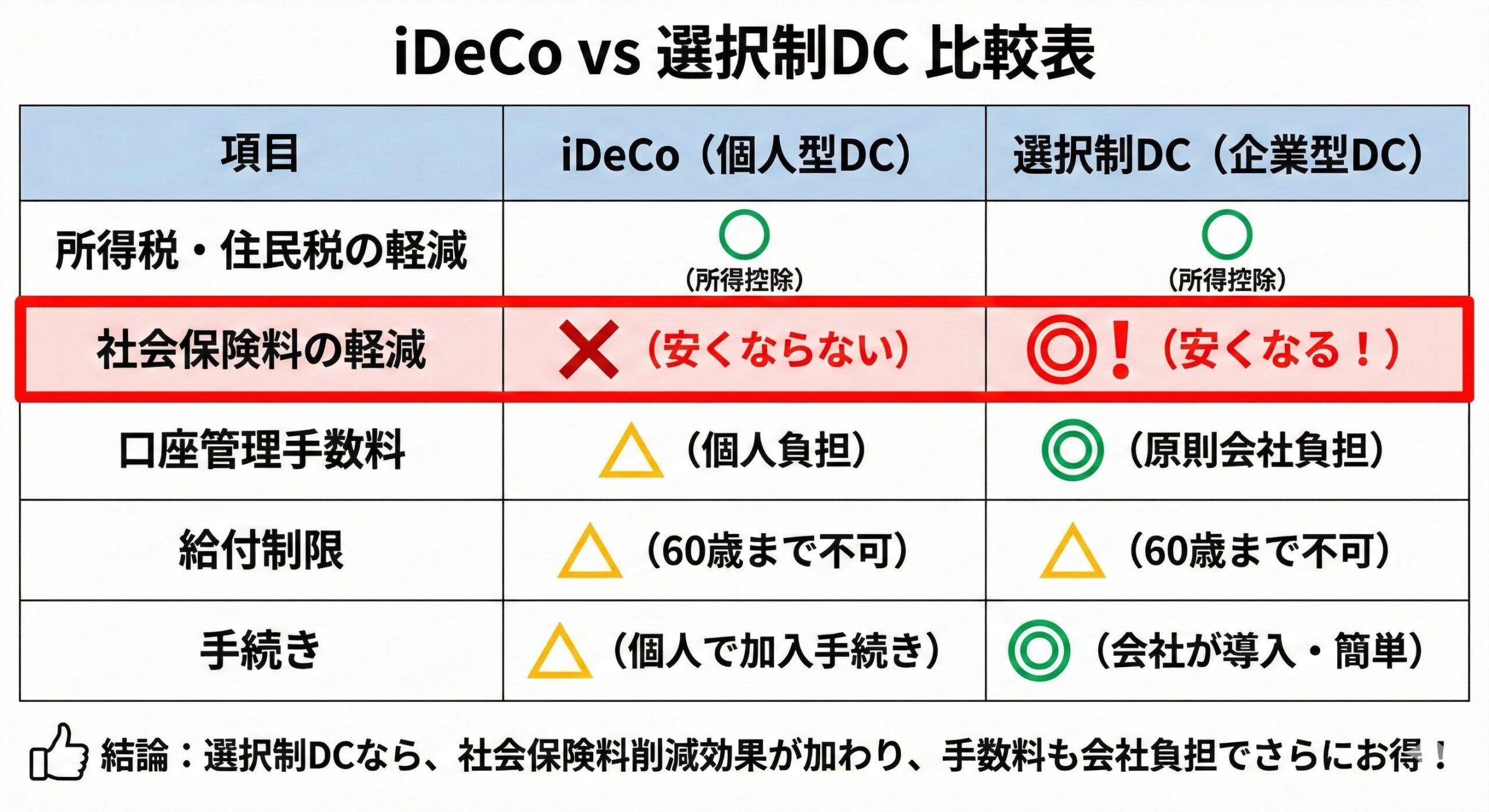

Q. iDeCo(イデコ)と何が違うのですか?

A. 最大の違いは「社会保険料」です。iDeCoは所得税・住民税は安くなりますが、社会保険料は安くなりません。また、iDeCoは口座管理手数料を個人が負担しますが、企業型DC(選択制含む)は原則として会社が手数料を負担します。従業員にとっては選択制DCの方がメリットが大きいケースが多いです。

Q. 途中で掛金の額を変えられますか?

A. 可能です。ただし、毎月自由に変えられるわけではなく、企業の規定により「年に1回」などの変更時期が設けられるのが一般的です。

Q. 元本割れのリスクはありますか?

A. 運用商品として「投資信託」を選べば元本割れリスクはあります。しかし、「元本確保型(定期預金など)」の商品を選ぶことも可能です。ただ、節税メリットだけでも確実にプラスになるため、リスク許容度に合わせて商品を選べるのが強みです。

まとめ:未来への投資を、今ここから

選択制DCは、企業と従業員が手を取り合って将来の不安に立ち向かうための、現代的で合理的なソリューションです。

- ✅ 企業:コストをかけずに魅力的な福利厚生を導入し、採用力アップと社保削減を実現。

- ✅ 従業員:税制メリットをフル活用し、効率的に老後資産を形成。

確かに「社会保険の等級ダウン」という注意点はありますが、それを補って余りあるメリットが、この制度にはあります。

「給与」の一部を「未来への仕送り」に変える選択制DC。

会社と社員の双方にとって、より豊かな未来を築くための第一歩として、導入を検討してみてはいかがでしょうか。